La déclaration fiscale de résultat 2011 :

La forme juridique

Entreprise individuelle

Régime fiscal : Impôt sur le revenu

Taxation des bénéfices : Imposition selon un barème progressif en fonction de l’ensemble des revenus du foyer fiscal

EURL (associé personne physique)

Régime fiscal : Impôt sur le revenu (1)

Taxation des bénéfices : Imposition selon un barème progressif en fonction de l’ensemble des revenus du foyer fiscal

Sociétés de capitaux (SA, SARL…)

Régime fiscal : Impôt sur les sociétés (2)

Taxation des bénéfices : Taux de 15 % ou 33,33 % (3)

Sociétés de personnes (SNC, SCI, SCP…)

Régime fiscal : Impôt sur le revenu (1)

Taxation des bénéfices : Selon leur qualité, les associés sont imposables, à hauteur de leur quote-part des bénéfices, soit à l’impôt sur le revenu (associés personnes physiques) soit à l’impôt sur les sociétés (associés personnes morales soumises à l’IS)

(1). Option possible pour l’IS sous certaines conditions. L’option doit être formulée avant la fin du 3e mois du 1er exercice concerné. Cette option est irrévocable.

(2). La loi n°2008-776 du 4 août 2008 de modernisation de l’économie institue un nouveau régime fiscal permettant aux SA, aux SAS et aux SARL de moins de cinq ans d’opter pour le régime fiscal des sociétés de personnes pendant une période maximale de cinq exercices.

L’option doit être notifiée au service des impôts des entreprises dont dépend la société au cours des trois premiers mois du premier exercice auquel l’option s’applique.

Les SARL de famille peuvent, sous conditions, opter pour l’impôt sur le revenu.

(3). Le taux de 15% s’applique aux bénéfices, dans la limite de 38 120 euros par période de 12 mois, réalisés par les sociétés dont le chiffre d’affaires est inférieur à 7 630 000 euros et dont le capital est détenu pour 75 % au moins par des personnes physiques ou par une société répondant aux mêmes conditions dont le capital est détenu, pour 75 % au moins par des personnes physiques. La fraction des bénéfices excédant la limite de 38 120 euros est imposée au taux de 33,33 %.

La nature de l’activité exercée

En principe, cette distinction n’a pas d’incidence si l’entreprise relève de l’impôt sur les sociétés. Elle ne concerne que les entreprises dont le bénéfice est taxable à l’impôt sur le revenu. On distingue différentes catégories d’imposition.

Les bénéfices industriels et commerciaux (BIC)

Si vous exercez une activité commerciale, artisanale ou industrielle (achat-revente de marchandises, hôtellerie, restauration, location de meublés, activité de transport…).

Les bénéfices non commerciaux (BNC)

Si vous exercez une activité libérale (professions médicales et paramédicales, avocat, professeur non salarié, artiste, architecte, ingénieur-conseil), si vous êtes titulaire d’une charge ou d’un office (huissier, notaire…), si vous percevez des droits d’auteur (écrivain, compositeur…) ou d’autres profits provenant d’une exploitation lucrative ne se rattachant pas à une autre catégorie d’activité.

Les bénéfices agricoles (BA)

Si vous percevez des revenus procurés par l’exploitation de biens ruraux c’est à dire résultant de la culture et de l’élevage.

Les revenus fonciers

Si vous percevez des revenus par l’intermédiaire d’une société qui a pour objet de gérer et de donner en location un patrimoine immobilier (SCI en général).

À chacune de ces catégories vont correspondre des régimes d’imposition distincts et, en conséquence, des obligations fiscales distinctes.

Le montant du chiffre d’affaires réalisé

Selon le montant du chiffre d’affaires réalisé ou que l’entreprise pense réaliser, s’il s’agit d’une entreprise nouvelle, le régime d’imposition va être différent.

Une entreprise peut toujours opter pour un régime supérieur.

Source : Impôt.gouv.fr

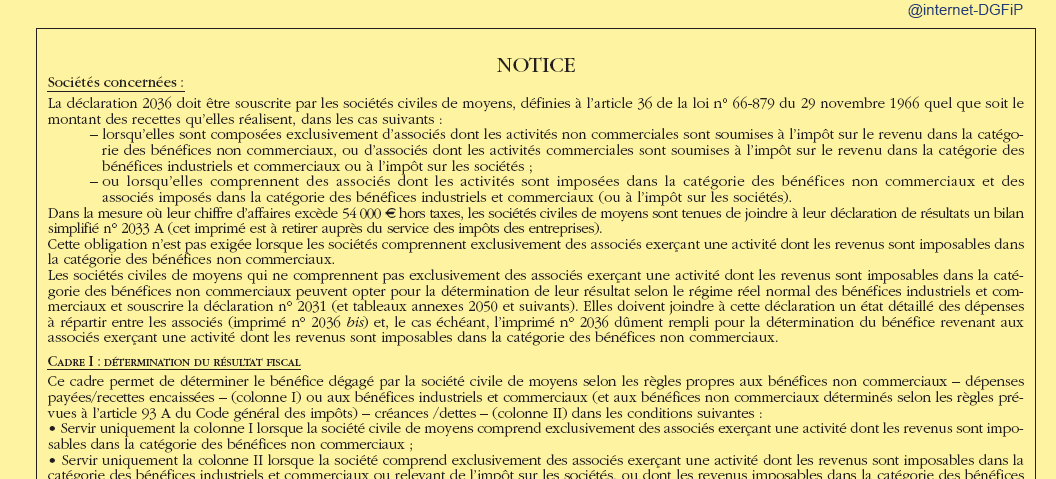

Vous pouvez télécharger la notice de la liasse fiscale ici

WordPress:

J'aime chargement…