Taxe sur les surfaces commerciales (TASCOM) : calcul en ligne Date limite de dépôt est le 15 juin

CALCULER VOTRE TAXE SUR LE SITE DE LA DIRECTION GÉNÉRALE DES FINANCES PUBLIQUES

Redevables : les entreprises de vente au détail qui exploitent des surfaces supérieur à de 400 m²

et dont le chiffre d’affaires dépasse 460k€ Hors taxe.

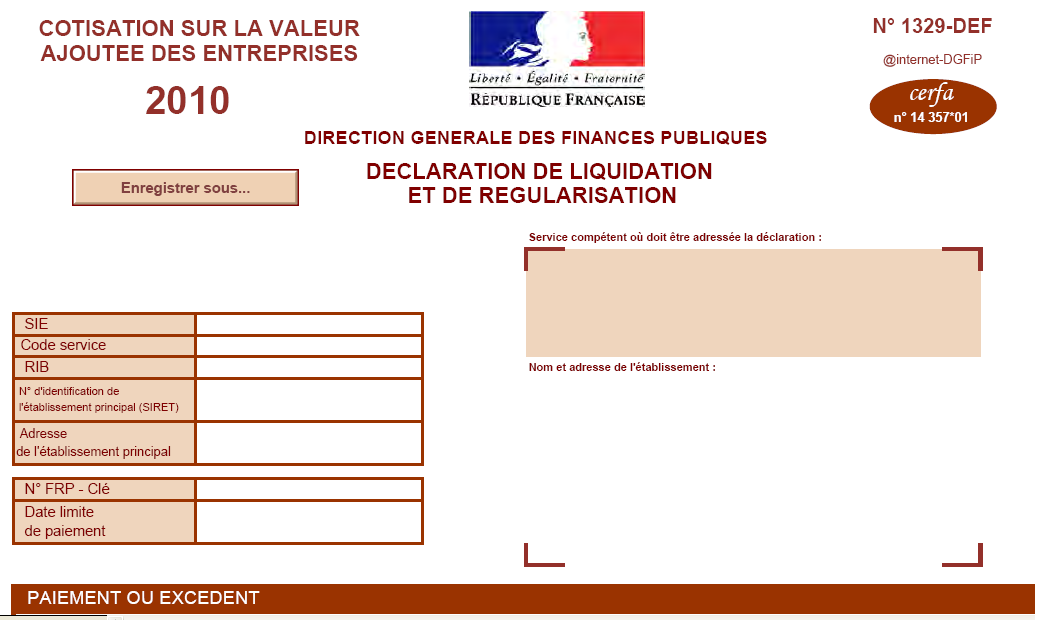

les sociétés têtes de réseau dont l’ensemble de la surface de leurs établissements dépasse 4000m² doivent déposer auprès du SIE la déclaration récapitulative au plus tard le deuxième jour ouvré qui suit le premier mai : en 2011 c’est le 3mai

Télécharger la déclaration fiscale n° l’imprimé est 3350 : cette déclaration tascom doit etre souscrite pour chaque établissement de la même entreprise.

TASCOM imprimé n°3350-SD ici > Taxe sur les surfaces commerciales

Formulaire n°3351-SD ici > Déclaration relative à la taxe sur les surfaces commerciales

fiscal News vous remercie